Расчеты за загрязнение окружающей среды. Предупреждения руководителям и бухгалтеру. Порядок определения массы загрязняющих веществ, поступающих в окружающую природную среду

Лица, которые обязаны платить за загрязнение окружающей среды, должны по итогам года отчитаться перед Росприроднадзором, представив ему соответсвующую декларацию. Подробнее о ней расскажем в нашей консультации.

Кто сдает декларацию?

Платить за загрязнение и, следовательно, представлять декларацию, обязаны организации и ИП, которые ведут деятельность, оказывающую негативное воздействие на окружающую среду. При этом организации и ИП, чья деятельность ведется исключительно на объектах IV категории (т. е. с минимальным негативным воздействием на окружающую среду), ни платить за грязь, ни сдавать декларацию не должны (п. 1 ст. 16.1 Федерального закона от 10.01.2002 № 7-ФЗ).

В общем случае, к IV категории относятся объекты, которые одновременно удовлетворяет следующим критериям (п. 6 Постановления Правительства от 28.09.2015 № 1029):

- наличие на объекте стационарных источников загрязнения окружающей среды, масса загрязняющих веществ в выбросах в атмосферный воздух которых не превышает 10 тонн в год, при отсутствии в составе выбросов веществ I и II классов опасности, радиоактивных веществ;

- отсутствие сбросов загрязняющих веществ в составе сточных вод в централизованные системы водоотведения, другие сооружения и системы отведения и очистки сточных вод, за исключением сбросов загрязняющих веществ, образующихся в результате использования вод для бытовых нужд, а также отсутствие сбросов загрязняющих веществ в окружающую среду.

Срок сдачи декларации

Декларацию о плате за негативное воздействие нужно сдать не позднее 10 марта года, следующего за отчетным (п. 5 ст. 16.4 Федерального закона от 10.01.2002 № 7-ФЗ , п. 2 Порядка, утв. Приказом Минприроды от 09.01.2017 № 3). Учитывая, что 10.03.2018 - суббота, представить декларацию за 2017 год можно по 12.03.2018 включительно.

Форма и состав декларации

Форма декларации о плате за негативное воздействие на окружающую среду утверждена Приказом Минприроды от 09.01.2017 № 3 (Приложение 2) .

Скачать бланк декларации в формате Excel можно .

Декларация сдается в электронном виде или на бумаге. При электронном заполнении удобно это делать через Личный кабинет природопользователя на сайте Росприроднадзора . На этом сайте можно как подготовить, распечатать или сохранить в электронном виде декларацию, так и отправить ее (при наличии электронной подписи) непосредственно в Росприроднадзор.

Сдаваемая в бумажном виде декларация должна быть пронумерована, прошнурована и скреплена печатью.

Декларация о плате за негативное воздействие состоит из титульного листа и 6 разделов:

- раздел 1 «Расчет суммы платы за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами»;

- раздел 1.1 «Расчет суммы платы за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа при непревышении объема, соответствующего предельно допустимому значению показателя сжигания»;

- раздел 1.2 «Расчет суммы платы за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа при превышении объема, соответствующего предельно допустимому значению показателя сжигания»;

- раздел 2 «Расчет суммы платы за сбросы загрязняющих веществ в водные объекты»;

- раздел 3 «Расчет суммы платы за размещение отходов производства и потребления;

- раздел 3.1 «Расчет суммы платы за размещение твердых коммунальных отходов».

Включать в состав декларации нужно разделы лишь по тем видам платы, по которым организация или ИП отчитываются.

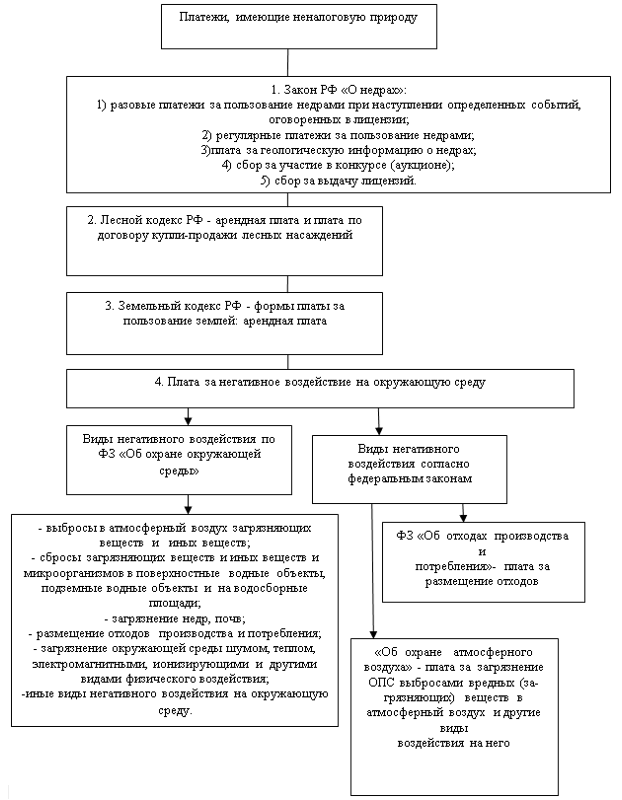

Порядок определения платы за загрязнение окружающей природной среды, размещение отходов и другие виды вредного действия на окружающую природную среду установлен в соответствии с законом «Об охране окружающей среды» 2002 г. и постановлениями Правительства РФ № 632 от 28.08.92 «Об утверждении порядка определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия» и № 344 от12.06.2003 «О нормативах платы за выбросы в атмосферный воздух загрязняющих веществ стационарными и передвижными источниками, сбросы загрязняющих веществ в поверхностные и подземные водные объекты, размещение отходов производства и потребления, а также Постановлением № 217 от 17.07.2003 губернатора Хабаровского края «О платежах за загрязнение окружающей среды».

Настоящий порядок распространяется на всех, кто является природопользователем. Это могут быть и юридические (предприятия, организации всех форм собственности) и физические лица, осуществляющие любые виды деятельности на территории РФ, связанные с природопользованием.

Предусмотрено взимание платы за следующие виды вредного воздействия на окружающую природную среду:

· выброс в атмосферу загрязняющих веществ от стационарных источников;

· выброс в атмосферу загрязняющих веществ от передвижных источников;

· сброс загрязняющих веществ в поверхностные и подземные водные объекты;

· сброс загрязняющих веществ на рельеф местности;

· неорганизованный сброс загрязняющих веществ в водные объекты;

· размещение отходов;

· смывы загрязняющих веществ с почв.

По существу платежи за загрязнение являются одной из форм налогообложения хозяйствующих субъектов. В основу определения размера такого налогообложения положены так называемые базовые нормативы платы («дифференцированные ставки платы» в терминологии последних постановлений) за выбросы, сбросы загрязняющих веществ в окружающую среду и размещение отходов.

Базовые нормативы платы представляют собой цену в рублях за одну тонну конкретного загрязняющего вещества, выброшенного в окружающую среду или цену в рублях за одну тонну размещенных отходов.

Базовые нормативы платы едины для всей территории РФ и устанавливаются на государственном уровне постановлением правительства РФ /2/, а затем для конкретной территории (например, Хабаровский край) – постановлением Главы этой территории (например, Главы Хабаровского края).

В РФ установлено два вида базовых нормативов платы (БНП) (то есть установлены две возможные цены за выброс (сброс), размещение отходов):

1) БНП 1 — за выброс (сброс), размещение отходов в пределах установленных нормативов (ПДВ, ПДС) – минимальная цена;

2) БНП 2 — за выброс (сброс), размещение отходов в пределах установленных лимитов (временно согласованных нормативов: ВСВ, ВСС) – большая цена.

Базовые нормативы платы приведены в табл.

5.1, 5.3. Как видно из этих таблиц, установлены две цены за выброс каждого ингредиента загрязняющего вещества. В зависимости от степени опасности того или иного вещества разница в ценах (разница между БНП 1 и БНП 2) изменяется от «в несколько раз» до «на несколько порядков».

При расчете платежей применяются дополнительные коэффициенты:

1) Повышающий коэффициент /3/: К ПОВ = 5. Применяется при сверхлимитном загрязнении окружающей среды или в случае отсутствия у природопользователя оформленного в установленном порядке разрешения на выброс (сброс), тогда вся масса загрязняющих веществ рассматривается как сверхлимитная. Применение настоящего коэффициента по своему существу является штрафованием природопользователя. В этом случае при расчете платежей применяется базовый норматив платы БНП 2 /3, п. 10/.

2) Дополнительный коэффициент, учитывающий особенности экологической ситуации: К ВОЗД = 1,2. Применяется при выбросе в атмосферу городов.

3) На территории Хабаровского края применяется коэффициент 2 ко всем базовым нормативам платы для особо охраняемых природных территорий, в том числе лечебно-оздоровительных местностей и курортов, а также для районов, приравненных к районам Крайнего Севера.

Экологические и инфляционные коэффициенты периодически пересматриваются и утверждаются на данной территории на определенный период. Количественные значения, приведенные в настоящем учебном пособии, являются на 01.11.2003 действующими на территории Хабаровского края.

Платежи за предельно допустимые выбросы (сбросы), размещение отходов включаются в себестоимость продукции. Платежи за превышение ПДВ, ПДС осуществляются из прибыли предприятия.

Платежи перечисляются природопользователем ежеквартально в бесспорном порядке до 20 числа следующего за отчетным кварталом месяца, при нарушении установленных сроков – изымаются в безакцептном порядке по платежным распоряжениям (т.е. взыскиваются со счетов предприятия в принудительном порядке без его согласия и участия).

Таким образом, платежи за загрязнение конкретной среды (воздуха, воды и т.д.) определяются путем перемножения количества выбрасываемого i-го вещества (в тоннах) на соответствующий базовый норматив платы (в рублях за тонну) и соответствующие коэффициенты. При этом необходимо установить, к какому виду относится выброс: нормативному (ПДВ, ПДС), в пределах установленных лимитов (ВСВ, ВСС) или сверхлимитному. В зависимости от этого следует выбрать базовые нормативы платы и повышающие коэффициенты.

Затем производится суммирование по всем ингредиентам и по всем средам.

Фактическая масса выбросов (сбросов, отходов) загрязняющих веществ определяется расчетными или инструментальными методами.

Определение квартального фактического объема возможно на основе:

1) результатов анализов (замеров), регистрируемых в журналах учета установленной формы;

2) по нормативам ПДВ (ПДС), а за год – по данным статистической отчетности с последующим уточнением фактических объемов;

3) для не имеющих нормативов ПДВ – по данным предыдущего года, деленным на четыре с последующим уточнением по итогам года.

Сущность экологических налогов – в том, что государство взимает плату за воздействие на окружающую среду, эксплуатацию природных ресурсов.

На сегодняшний день, точное понятие экологического налога отсутствует в Законодательстве РФ. Но в нашей стране его используют неофициально для обозначения некоторых платёжных обязательств:

- Платы за негативное воздействие на окружающую среду.

- Утилизационный сбор.

- Экологический сбор.

Какие налоги относятся к экологическим?

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- . В 2016 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

Порядок оплаты налогов за воздействие на окружающую среду

Обязанность по перечислению денежных средств в бюджет государства лежит на руководстве организаций, работающих в сфере природопользования. А также экологический налог в 2016 году платят фирмы, арендующие оборудование, которое наносит вред окружающей среде.

Расчёт денежной суммы экологического налога в 2016 году осуществляется самостоятельно руководством, на основании:

- Постановления Правительства РФ №632 от 1992 года . Этим же документом руководствуются при заполнении налоговой декларации.

Кто платит сбор за мусор?

Иногда обязанность по перечислению денежных средств за мусор в России лежит даже на тех, кто использует . Как и заполнение налоговой декларации.

Общее правило гласит, что плата за мусор взимается, когда размещаются отходы потребления и производства. Размещение – это не только складирование отходов в мусорные баки.

Другое дело – если предприниматель ведёт деятельность, и сам заключает договор со специальной фирмой по вывозу мусора (работающей по ).

Выплата налогов тогда определяется условиями договора. Например, если по договору право собственности на отходы принадлежит фирме – тогда экологический сбор становится обязательным.

Общие правила уплаты экологического сбора

Экологический налог в России официально был введён только в 2015 году законом «О внесении изменений в Федеральный закон «Об отходах производства и потребления» .

Плательщиками этого сбора, предусмотренного статьей 24.5 ФЗ от 24.06.1998 N 89-ФЗ , являются организации и фирмы, импортирующие или производящие товары вместе с упаковкой, которые утилизируются после утраты потребительских свойств.

Но экологический налог в 2016 году нужно платить только в том случае, если компания не выполняет свои обязательства по утилизации.

Перечень товаров и других предметов, подлежащих утилизации после утраты потребительских свойств в России, указывается в распоряжении Правительства РФ от 24.09.2015 за номером 1886-р .

Расчётные коэффициенты по каждому виду товара и упаковки помогут разобраться в том, должен ли тот или иной предприниматель платить .

Со ставками можно ознакомиться в Постановлении Правительства РФ от 09.04.2016 N 284 .

Потому важно запомнить несколько правил.

- Если фирма производит товары, указанные в перечне, то она и утилизировать их может самостоятельно.

- А можно воспользоваться услугами сторонней организации.

- Но экологический налог в 2016 году придётся заплатить, если не было утилизировано нормативное количество отходов.

Предполагается, что импортёры и производители сами будут отчитываться по вопросам выполнения нормативов, либо отклонения от них. Но пока нет единой формы, с помощью которой это можно было бы сделать.

Как рассчитать налоги тем, кто не занимается утилизацией?

Общая сумма экологического налога в 2016 году вычисляется отдельно, по всем видам товаров, которые требуют утилизации. Формула будет такой:

Иногда в формулу подставляется масса готового товара, а иногда – количество единиц, для которых необходима утилизация.

Нормативы утилизации вместе со ставками экологического сбора помогут понять, какой показатель надо использовать для того или иного вида товара.

Сроки и отчётность

Согласно действующему законодательству, экологический налог в 2016 году перечисляется до 20 числа месяца, который следует за отчётным периодом. А сам отчётный период – это календарный квартал.

Как уже сказано выше, все расчёты вместе со ставками организация проводит самостоятельно, в зависимости от объёма загрязнений, возникающих по причине осуществления деятельности. Декларация расчёта по подобным платежам состоит из нескольких частей:

- Начинается с титульного листа, согласно кодексу по налогам.

- Далее идёт общая сумма, которую нужно перечислить в бюджет.

- Потом Раздел 1. Он посвящён выбросу вредных веществ в атмосферу стационарными объектами.

- Раздел 2. То же самое, только по объектам передвижным.

- Раздел 3. С информацией по сбросам загрязняющих веществ в водные объекты.

- Раздел 4. Посвящён размещению отходов от производства и потребления.

В расчёт уплаты со ставками надо включить только те разделы, которые действительно необходимы организации. В зависимости от того, какое негативное воздействие на окружающую среду она оказывает. Например, не нужно прикладывать и заполнять 1-й раздел, если отсутствуют стационарные объекты, которые выбрасывают вредные вещества в окружающую среду.

Есть несколько способов для предоставления декларации вместе со ставками:

- В электронном виде, по телекоммуникационным каналам связи, или же на магнитных носителях.

- На бумажных носителях. Заказным письмом с уведомлением, или через представителя организации.

В электронном виде декларации и расчёты должны иметь формат XML, как говорит налоговый Кодекс РФ.

В электронном виде декларацию можно не представлять, если плата составляет менее 50 тысяч рублей. В противном случае это требование обязательно для выполнения.

Куда сдавать отчёт, перечислять деньги?

В настоящее время, согласно текущему законодательству, доходы в бюджет по негативному воздействию окружающей среды могут принимать только территориальные управления Федеральной службы по надзору в сфере природопользования.

Коротко такая организация называется Росприроднадзором. Она и определяет, кто платит взносы.

В такие территориальные органы отчётность сдаётся только в скреплённом или , прошитом и пронумерованном виде. Документ подаётся по адресу нахождения стационарного объекта загрязнения, а также там, где проходила государственная регистрация объекта передвижного.

Отдельный расчёт уплаты сдаётся по каждому источнику загрязнения, даже если их несколько. Если несколько объектов загрязнения эксплуатируется на территории одного объекта, уплата отражается по ним в виде единого расчёта. Но лист заполняется отдельно, по каждому из муниципальных учреждений.

С какого времени перечисляются экологические платежи?

Экологические платежи должны перечисляться в бюджет с того момента, как в силу вступило постановление Правительства №344 . Это время считается с 30 июня 2003 года.

С этого времени должны платить налог те предприятия, которые работали и до этого, но экологические сборы не перечисляли. Если компания образовалась позже, то она производит уплату с момента начала деятельности.

О некоторых особенностях расчёта

По каждому загрязняющему веществу и отходу суммы платежа учитываются отдельно. Это касается и каждого вида топлива, на котором работают передвижные объекты. Рассчитывая уплату за экологические выбросы, надо учитывать несколько факторов:

- Дополнительные коэффициенты 2 и 1,2.

- Коэффициент экологической значимости для региона.

Выбросы так же требуют определения сразу нескольких показателей:

- Коэффициент для взвешенных веществ.

- Дополнительный коэффициент 2.

- Экологическая значимость региона.

Наконец, когда считается плата за отходы, опираются на:

- Коэффициент месторасположения объекта, где размещаются отходы.

- Дополнительный коэффициент 2.

- Экологическая значимость.

Коэффициент с учётом инфляции может добавляться ко всем перечисленным выше схемам. Он устанавливается в Федеральных бюджетах на очередной календарный год.

Расчёт платы и сопутствующие документы

Нормативные документы, которые действуют сейчас, не предусматривают дополнительного пакета документов к текущей отчётности. Но территориальные органы могут выдвинуть свои требования к предоставлению дополнительных бумаг.

- Документы для подтверждения фактического использования отходов.

- Договор на передачу отходов.

- Нормативные документы, включающие лимиты на размещение, ПДС, разрешения ПДВ и заключения.

- Договор аренды, свидетельство на то, что помещение находится в собственности.

Такая информация особенно важна, если дело касается крупных плательщиков. Иногда хватает лишь одной справки о производственной деятельности предприятия.

У каждого территориального органа свои правила сотрудничества. Лучше заранее об этом узнать, посетив соответствующий офис.

Малое и среднее предпринимательство. Как они платят за отходы?

Согласно законодательству, представители и среднего бизнеса также должны составлять отчёт об использовании товаров и отходов.

А затем, согласно действующим нормам, проводить утилизацию. Отчётность направляется представителям территориальных органов Росприроднадзора, до 15 января года, следующего за отчётным периодом.

При этом отчётность должна быть подтверждена не только договорами со сторонними организациями, но и лицензиями этих организаций.

Иначе все документы просто утратят силу. Если документы или подтверждения отсутствуют, к налогу применяют повышающий коэффициент до 0,5 единиц.

Нужно ли офисам платить за отходы?

Может показаться, что деятельность офисов никак с этим не связана, поскольку их деятельность не влияет на окружающую среду. Но это не так.

Росприроднадзор ждёт, что платежи должны поступать от любых организаций и предприятий. Это касается и тех, кто связан с так называемым офисным бизнесом.

Ведь отходы потребления образуются всегда, включая отработанные лампы накаливания или люминесцентные лампы, мусор, картриджи от оргтехники и так далее.

Но надо учитывать, что экологический сбор должен платить тот, кому отходы принадлежат. И здесь всё снова определяется тем, как заключён договор с организацией, выводящей мусор.

Если он находится в собственности организации – она и платит налог. Если нет – то платить должны те, кто занимается вывозом.

О платежах за загрязнение воздуха автомобилями

Раздел 2 в отчётности заполняют те организации, у которых есть передвижные источники загрязнения. Не важно, находятся ли они в собственности, или были арендованы.

Для транспортных средств отдельно не устанавливают предельный уровень выбросов в атмосферу. Зато есть технические нормативы по выбросам загрязняющих веществ в атмосферу.

При проведении техосмотра специалисты проверяют, насколько то или иное транспортное средство соответствует указанным требованиям.

Запрещается эксплуатировать транспорт, если он выделяет количество вредных веществ больше, чем указано в действующих нормативах. Или запрет накладывается до тех пор, пока не будут устранены нарушения.

Масса выброса загрязняющих веществ не определяет нормативы по плате. Здесь определяющим фактором выступает разновидность используемого топлива, его вид.

Нормативы нужно умножать на количество топлива, которое было фактически израсходовано. Первичные бухгалтерские документы по учёту помогут точно рассчитать, сколько топлива ушло в том или ином случае. В объёмных единицах топливо учитывается у тех, кто ведёт путевые листы.

Но за тонну топлива отдельно устанавливаются базовые нормативы платы. Литры переводятся в тонны для тех, кто заинтересован в точных расчётах. Для этого объём материала умножаем на плотность.

Предупреждения руководителям и бухгалтеру

Если на предприятии образуются отходы 1-4 классов опасности, то паспорта необходимо иметь на каждый из них. Это касается и несортированного мусора, относящегося к бытовым помещениям. Иначе организации грозит штраф за то, что она не выполняет экологические требования. Размер штрафа доходит до 100 тысяч рублей.

Материальные расходы в пределах утверждённых лимитов – вот в какой раздел включают экологические платежи, чтобы правильно рассчитать налог на прибыль. Но при расчёте налога не должны учитываться выбросы, которые выходят за пределы норматива.

Для единого налога на УСНО действуют аналогичные правила. Суммы платы за негативное воздействие на окружающую среду способны уменьшить налоговую базу.

Можно сказать, что экологические платежи – это такие же обычные налоговые сборы, требующие отражения в отчётности.

Но при расчётах налогов их включают лишь в том случае, если они уплачены за предельно допустимые сбросы и лимиты.

Всё остальное – это прочие расходы, которые просто не учитываются для налогообложения. Контролирующие органы могут запросить информацию по отходам, если на предприятии эксплуатируется транспорт, но плата за него не вносится.

При отсутствии реакции на запрос возникает опасность серьёзного штрафа.

Порядок расчета экологического налога за выбросы загрязняющих веществ в Беларуси значительно упрощен

Экологический налог в РФ в 2017-2018 году: Детальный обзор и способы расчета

ПЛАТА ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ - форма возмещения вреда, причиняемого окружающей природной среде предприятиями, учреждениями, иностранными юридическими и физическими лицами, осуществляющими любые виды деятельности на территории Российской Федерации, связанные с природопользованием (в дальнейшем - природопользователи).

Расчет платежей за загрязнение окружающей природной среды производится в соответствии с Порядком определения платы и ее предельных размеров за загрязнение окружающей природный среды, размещение отходов, другие виды вредного воздействия, утвержденным постановлением Правительства Российской Федерации от 28.08.92 г. 632, и Инструктивно-методическими указаниями, утвержденными Министерством охраны окружающей среды и природных ресурсов Российской Федерации 26.01.93 г. Природопользователи определяют и согласовывают с соответствующими территориальными органами Минприроды России величину платы за загрязнение окружающей природной среды на год с поквартальной разбивкой и представляют налоговым органам по месту нахождения природопользователя до 1 февраля текущего года необходимые сведения.

Общая платы за загрязнение окружающей природной среды складывается из платы: за предельно допустимые выбросы, сбросы загрязняющих веществ, другие виды вредного воздействия; за выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды вредного воздействия в пределах установленных лимитов (временно согласованных нормативов); за сверхлимитные выбросы, сбросы загрязняющих веществ, размещение отходов и другие виды вредного воздействия. Плата за предельно допустимые выбросы, сбросы загрязняющих веществ осуществляется за себестоимости продукции (работ, услуг), а плата за их превышение (лимитные и сверхлимитные выбросы, сбросы) за счет прибыли, остающейся в распоряжении природопользователя. Законом Российской Федерации "Об охране окружающей природной среды" установлено, что 10 % платы за нормативные и сверхнормативные выбросы (сбросы) вредных веществ, размещение отходов, другие виды вредного воздействия направляется в федерального бюджета для финансирования деятельности территориальных органов государственного управления в области охраны окружающей природной среды. Перечисление предприятиями 10 % платы за загрязнение окружающей природной среды в доход федерального бюджета осуществляется ежеквартально. Не внесенные в платежи взыскиваются с предприятий в бесспорном порядке.

Экономика и право: словарь-справочник. - М.: Вуз и школа . Л. П. Кураков, В. Л. Кураков, А. Л. Кураков . 2004 .

Смотреть что такое "ПЛАТА ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ" в других словарях:

Плата за загрязнение окружающей природной среды - 2.2. Плата за загрязнение представляет собой форму возмещения экономического ущерба от выбросов и сбросов загрязняющих веществ в окружающую природную среду Российской Федерации, которая возмещает затраты на компенсацию воздействия выбросов и… … Официальная терминология

ПЛАТА ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ - форма возмещения вреда, причиняемого окружающей природной среде предприятиями, учреждениями, иностранными юридическими и физическими лицами, осуществляющими любые виды деятельности на территории Российской Федерации, связанные с… … Большой бухгалтерский словарь

Устанавливается на основании Закона РСФСР от 19 декабря 1991 г. № 2060 1 Об охране окружающей природной среды. Дифференцированные ставки за загрязнение окружающей природной среды, в том числе атмосферного воздуха, устанавливаются органами… … Энциклопедия юриста

НАЛОГИ ЗА ЗАГРЯЗНЕНИЕ ОКРУЖАЮЩЕЙ СРЕДЫ - (англ. effluent taxes) – обязательные платежи за загрязнение окружающей среды, соответствующие причиненному ущербу. В наст. время действует т.н. 10% ная плата за загрязнение окружающей среды, взимаемая согласно инструкции ГНС РФ № НП 4 02/86н от… … Финансово-кредитный энциклопедический словарь

Эту статью следует викифицировать. Пожалуйста, оформите её согласно правилам оформления статей. Среди косвенных налогов особое место по своему назначению занимают налоги, связанные с охраной окружающей среды, относимые в доку … Википедия

Платность природопользования Большой юридический словарь

Платность природопользования - принцип использования природных ресурсов в РФ юридическими лицами, исключения из которого предусмотрены законодательством. П.п. находит выражение в плате за природные ресурсы, за загрязнение окружающей природной среды и за др. виды воздействия на … Энциклопедия права

Промышленное производство - (Industrial production Index) Определение промышленного производства, тенденции развития производства Информация об определении промышленного производства, тенденции развития производства Содержание Содержание Обозначение и качество окружающей… … Энциклопедия инвестора

НДПИ - (severance tax) НДПИ это налог на добытые полезные ископаемые, изымаемый с пользователей недр Информация о НДПИ, расчет и порядок уплаты налога в соответствии с налоговой ставкой на определенный вид полезного ископаемого Содержание >>>>>>>> … Энциклопедия инвестора

Включает плату за природные ресурсы, за загрязнение окружающей природной среды и за другие виды воздействия.Плата за природные ресурсы (земля, недра, вода, лес и иная растительность, животный мир, реакционные и другие природные ресурсы) взима… … Википедия